Imposto de renda advogado autônomo: tributação e declaração

A atuação na advocacia exige, além de conhecimento técnico, atenção à gestão financeira — especialmente no que diz respeito aos tributos. Saber quais impostos incidem sobre os honorários advocatícios é fundamental para evitar problemas com o Fisco e planejar corretamente os custos da atividade profissional.

Seja atuando como autônomo ou por meio de um CNPJ, todo advogado precisa conhecer as principais obrigações fiscais que envolvem sua remuneração. A seguir, veja os principais tributos aplicáveis e entenda qual o melhor regime tributário para sua realidade.

Quais impostos incidem sobre honorários advocatícios?

A forma de tributação dos honorários advocatícios pode variar de acordo com o enquadramento do profissional: se ele atua como pessoa física (autônomo) ou pessoa jurídica (com CNPJ). No entanto, de modo geral, três tributos principais devem ser considerados.

Imposto de Renda da Pessoa Física (IRPF)

Advogados autônomos, ou seja, que prestam serviços sem constituir uma empresa, devem pagar o IRPF com base na tabela progressiva da Receita Federal. A alíquota pode variar de 0% a 27,5%, de acordo com o valor total recebido no mês.

É importante destacar que o advogado pode deduzir algumas despesas relacionadas à atividade (como aluguel de sala e materiais de escritório), o que pode reduzir a base de cálculo do imposto.

Contribuição para a Seguridade Social (INSS)

O advogado autônomo também está sujeito ao pagamento da contribuição ao INSS, com alíquota de 20% sobre a remuneração recebida, limitada ao teto previdenciário vigente. A contribuição é fundamental para garantir benefícios como aposentadoria, auxílio-doença e salário-maternidade.

Para quem atua com CNPJ (sociedade unipessoal ou sociedade de advogados), o pagamento é feito na forma patronal, com base na folha de pagamento dos funcionários, se houver.

Imposto Sobre Serviços (ISS)

O ISS é um imposto municipal cobrado sobre a prestação de serviços advocatícios. Sua alíquota varia de 2% a 5%, dependendo do município em que o serviço é prestado. Mesmo advogados autônomos estão sujeitos ao recolhimento do ISS, embora algumas prefeituras ofereçam condições diferenciadas para profissionais liberais.

Qual o melhor regime tributário para um advogado autônomo?

A escolha do regime tributário mais vantajoso para um advogado autônomo depende de fatores como o faturamento anual, os custos com folha de pagamento e a estrutura do negócio. Veja abaixo os principais pontos sobre cada regime:

Simples Nacional

Geralmente, é o regime mais vantajoso para advogados autônomos que atuam como pessoa jurídica (com CNPJ), especialmente se o faturamento anual for de até R$ 4,8 milhões.

Lucro Presumido

Pode ser vantajoso para quem tem receita previsível e baixa despesa com pessoal. É uma boa alternativa quando o Simples Nacional não está disponível ou não é favorável.

Lucro Real

É o regime mais complexo e burocrático, raramente adotado por advogados autônomos. Indicado apenas quando há grandes despesas dedutíveis e lucro líquido reduzido.

Como apurar valores de tributação do Imposto de Renda como advogado autônomo?

Para apurar o valor a ser tributado, o advogado deverá realizar a escrituração do livro-caixa. Assim, o sistema para advogados da ADVBOX disponibiliza o controle dos lançamentos, o que facilita bastante o trabalho.

Contudo, para ter uma boa organização financeira é imprescindível que o advogado organize os dados do escritório, para isso, a digitalização é o ideal. Por isso, é tão importante ter um software jurídico que controle tudo que for lançado no sistema.

Além disso, com o Taskscore: Alta produtividade na advocacia da ADVBOX o gestor poderá fazer o controle das finanças do escritório de qualquer lugar.

Pois, quando um colaborador lançar qualquer valor no sistema, o gestor saberá automaticamente, mesmo que esteja fora do escritório!

O imposto é calculado a partir da soma do valor total dos rendimentos ao final do mês. Aplica-se a tabela progressiva vigente no mês do recebimento dos rendimentos. Abaixo, é mostrada a tabela progressiva que está em vigor desde Abril de 2015:

| Faixa de Base de Cálculo (R$) | Alíquota (%) | Parcela a Deduzir do IRPF (R$) |

| Até 1.903,98 | – | – |

| De 1.903,99 até 2.826,65 | 7,5% | 142,80 |

| De 2.826,66 até 3.751,05 | 15,0% | 354,80 |

| De 3.751,06 até 4.664,68 | 22,5% | 636,13 |

| Acima de 4.664,68 | 27,5% | 869,36 |

Por exemplo, admita-se que no mês de janeiro/2017 um advogado receba de pessoas físicas R$ 9.000,00, a título de honorários advocatícios e pague despesas inerentes à sua atividade profissional no valor de R$ 4.000,00.

Receita bruta mensal R$ 9.000,00.

(-) Despesas pagas decorrentes do exercício da atividade (R$ 4.000,00)

(=) Base de cálculo do imposto R$ 5.000,00

Observação: Base de cálculo de R$ 5.000,00 se enquadra na última faixa da tabela progressiva (acima de 4.664,68) por este motivo a alíquota do imposto será de 27,5% deduzindo o valor de R$ 869,36.

Aplicação da alíquota: 5.000 x 27,5% = 1.375,00

Parcela a deduzir: 1.375,00 – 869,36

Imposto a pagar: R$ 505,64

Considerando ainda que poderá ser deduzido do imposto a pagar o valor de R$ 189,59 por dependentes, e também o valor pago referente à contribuição devida à Previdência Social (INSS).

Após lançadas as receitas e despesas, o próprio programa gera o DARF, já com o valor a ser pago, e você pode pagá-lo em qualquer agência bancária. Para demonstrar o cálculo mensal e anual, disponibilizamos a Simulação de Alíquota Efetiva.

Por que é importante fazer a apuração da tributação do Imposto de Renda como advogado autônomo?

Caso o advogado autônomo não faça o livro-caixa, todo seu rendimento bruto estará sujeito ao imposto de renda normal da Pessoa Física, e isso é muito caro! Essa apuração da guia a ser paga deve ser realizada através do aplicativo do Carnê-Leão, disponibilizado pela RFB através do link informado.

Por isso, sempre procure se manter informado sobre esse tipo de dado. Muitos escritórios sofrem com séries de pequenos erros financeiros que passam desapercebidos e, quando somados, são uma grande fonte de despesas desnecessárias.

Assim, a apuração da tributação como advogado autônomo se dá através do Carnê-Leão e segue as mesmas alíquotas do trabalho assalariado. Mas você não paga nada sobre o que gastar para manter seu escritório (aluguel, luz, água, material de escritório e várias outras despesas normais).

Ou seja, a Tabela Progressiva do Imposto de Renda, que é divulgada anualmente pela Receita Federal. Abaixo, você pode ver a Tabela Progressiva do Imposto de Renda de 2018. A tabela é divulgada anualmente pela Receita Federal.

| Faixa de Base de Cálculo (R$) | Alíquota (%) | Parcela a Deduzir do IRPF (R$) |

| Até 1.903,98 | – | – |

| De 1.903,99 até 2.826,65 | 7,5% | 142,80 |

| De 2.826,66 até 3.751,05 | 15,0% | 354,80 |

| De 3.751,06 até 4.664,68 | 22,5% | 636,13 |

| Acima de 4.664,68 | 27,5% | 869,36 |

Assim, nessa modalidade, até 27,5% dos seus rendimentos apurados como Advogado Autônomo podem ser recolhidos como Imposto de Renda. Sim, a taxa é pesada! Mas nem tudo está perdido. É possível pagar menos e ainda se manter 100% regular com o Fisco.

O que é o Carnê-Leão e como funciona?

O Carnê-Leão é o Imposto sobre a Renda das Pessoas Físicas na forma do recolhimento mensal obrigatório pelo contribuinte, pessoa física, residente no Brasil, que receber rendimentos de outra pessoa física ou do exterior.

Sujeitam-se também ao recolhimento mensal, os emolumentos e custas dos serventuários da Justiça, como tabeliães, notários, oficiais públicos e outros. Isso independe de a fonte ser pessoa física ou jurídica, exceto quando forem remunerados exclusivamente pelos cofres públicos.

O rendimento de trabalho do beneficiário com vínculo empregatício está sujeito ao imposto sobre a renda na fonte. Deve ser efetuado pela fonte pagadora, pessoa jurídica ou pessoa física, e não se sujeitará à tributação sob a forma do Carnê-Leão.

O rendimento sujeito ao Carnê-Leão obriga o beneficiário do rendimento a apurar e recolher o imposto até o último dia útil do mês subsequente ao do recebimento do rendimento.

Assim, considera-se recebimento a entrega de recursos ao beneficiário, ainda que mediante depósito em instituição financeira em seu nome.

Dessa forma, os rendimentos do trabalho não assalariado, recebidos de cartórios, que tenham sido tributados na fonte pelo imposto sobre a renda não são computados para efeito do cálculo do imposto devido a título de recolhimento mensal obrigatório (Carnê-Leão).

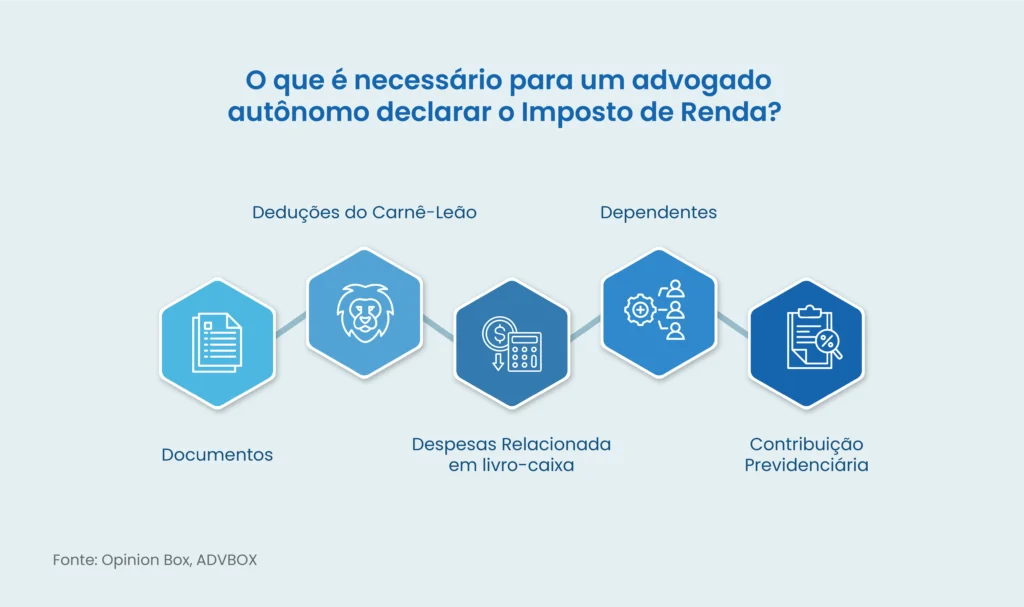

O que é necessário para um advogado autônomo declarar o Imposto de Renda?

Dessa forma, para realizar o cálculo do imposto, deve ser feita a soma do valor mensal dos rendimentos e subtrair as despesas dedutíveis (gastos referentes à manutenção dos serviços prestados). O pagamento deve ser efetuado até o último dia útil do mês seguinte ao utilizado para o cálculo.

Por exemplo: o valor total do imposto calculado referente a janeiro/17 tem o prazo para pagamento até o último dia útil de fevereiro/17.

Caso o pagamento do Carnê-Leão não seja efetuado, o indivíduo fica em situação irregular e sujeito à multa diária de 0,33%, limitado a 20% do imposto devido até a entrega da declaração, e a 50% após, juntamente com juros pela taxa SELIC.

Lembrando que realizar a migração dos dados do escritório é fundamental para ter um melhor controle financeiro, e para isso será necessário investir em um software de gestão jurídica que seja seguro, intuitivo e eficiente.

Documentos

Para iniciar a declaração, o advogado deve reunir:

- Comprovantes de rendimentos recebidos de clientes (RPA, recibos ou notas fiscais, se houver);

- Informes bancários (extratos de contas e aplicações);

- Comprovantes de despesas dedutíveis (aluguéis, contas de consumo, honorários de terceiros);

- Comprovantes de bens e direitos (imóveis, veículos, investimentos);

- Informações sobre dependentes;

- Recibos de pagamentos de INSS e planos de previdência (se aplicável).

Deduções do Carnê-Leão

Desde que não tenham sido utilizadas como dedução de rendimento sujeito à retenção do imposto na fonte, são admitidas as seguintes deduções na base de cálculo do imposto:

- Pensão alimentícia paga em face das normas do Direito de Família, quando em cumprimento de decisão judicial, inclusive os alimentos provisionais, de acordo homologado judicialmente ou de escritura pública a que se refere o art. 1.124 da Lei nº 5.869, de 11 de janeiro de 1973 – Código de Processo Civil (CPC);

- Dependentes (R$ 189,59 por dependente);

- Contribuição previdenciária oficial;

- Livro-aixa: as despesas escrituradas em livro-caixa podem ser deduzidas somente pelo trabalhador autônomo, leiloeiro, e titular de serviços notariais e de registro.

Despesas Relacionadas em Livro Caixa

Podem ser deduzidos os pagamentos escriturados em livro-aixa relativos a:

- Remuneração de terceiros com vínculo empregatício e os respectivos encargos trabalhistas e previdenciários;

- Emolumentos pagos a terceiros;

- Despesas de custeio necessárias à percepção da receita e à manutenção da fonte produtora.

Atenção: A contribuição previdenciária do próprio contribuinte não pode ser lançada no livro-aixa, pois esta já é dedutível no cálculo do Carnê-Leão.

Por conseguinte, a dedução das despesas relacionadas no livro-caixa está limitada ao valor do rendimento recebido, no mês, de pessoa física, de pessoa jurídica e do exterior decorrentes da prestação de serviços sem vínculo empregatício.

No caso de as despesas serem superiores aos rendimentos recebidos de pessoa física, de pessoa jurídica e do exterior, no mês, o excesso pode ser somado às despesas dos meses seguintes, até dezembro. Assim, esse excesso é calculado automaticamente pelo programa Carnê-Leão.

Na existência de excesso de despesas em dezembro, este valor não pode ser utilizado no ano seguinte.

Dependentes

É obrigatória a informação do número de inscrição no Cadastro de Pessoa Física (CPF) do dependente com 12 (doze) anos ou mais.

Dependente com rendimentos e/ou bens: O fato de o dependente possuir bens, ter rendimentos próprios, ser emancipado ou ser sócio de empresa não acarreta a perda da qualidade de dependente. Porém, é necessário que reúna as condições para ser considerado como tal.

No caso de o dependente receber rendimentos sujeitos ao pagamento do Carnê-Leão, esses rendimentos devem ser relacionados na declaração do contribuinte que incluir o dependente na sua declaração.

Não é possível a dedução mensal de um mesmo dependente por mais de um contribuinte.

Contribuição Previdenciária

A contribuição paga à Previdência Social da União, dos estados, do Distrito Federal e dos municípios, em nome do contribuinte, pode ser deduzida no cálculo do Carnê-Leão. Não há limite de valor para a sua dedução.

Dessa forma, o valor pago não pode ser incluído como despesa no livro-caixa. Não podem ser deduzidas da base de cálculo do Carnê-leão as contribuições para a Previdência Social da União, dos estados, do Distrito Federal e dos municípios que já tiverem sido deduzidas de outros rendimentos recebidos no mês sujeitos à tributação na fonte.

Assim, a contribuição a entidades de previdência complementar e para os Fundos de Aposentadoria Programada Individual (Fapi), visando à complementação de aposentadoria futura, pagas em nome do contribuinte, não podem ser deduzidas no cálculo do Carnê-Leão.

Como declarar Imposto de Renda sendo advogado autônomo?

Advogados autônomos, que atuam sem CNPJ, devem declarar o Imposto de Renda como pessoa física, com base nos valores recebidos durante o ano e nas deduções permitidas. Veja o passo a passo:

Identificação dos rendimentos

O advogado autônomo deve reunir todos os valores recebidos no exercício da profissão ao longo do ano, inclusive aqueles pagos por pessoas físicas, que não geram informe de rendimentos.

Esses valores devem ser registrados mensalmente no sistema do Carnê-Leão, já que são considerados rendimentos tributáveis. Também devem ser informados rendimentos de outras fontes, como aplicações financeiras, aluguéis ou eventuais honorários recebidos de empresas que realizaram retenção de IR na fonte.

Dedução das despesas

As despesas relacionadas diretamente à atividade profissional podem ser abatidas da base de cálculo do imposto por meio do livro-caixa.

Entre elas, estão gastos com aluguel de escritório, contas de consumo (água, luz, telefone, internet), materiais de trabalho, honorários pagos a terceiros, transporte profissional e contribuições ao INSS. Essas deduções são importantes porque reduzem o valor sobre o qual o imposto será calculado, sendo necessário manter todos os comprovantes organizados.

Preenchimento da declaração

Com os rendimentos e despesas organizados, o contribuinte deve preencher a declaração no programa da Receita Federal, informando todos os dados exigidos: valores recebidos, deduções, bens, direitos, dependentes e eventuais dívidas.

O programa permite importar automaticamente os dados do Carnê-Leão, facilitando o processo. É fundamental preencher corretamente cada campo, principalmente os de “Rendimentos Tributáveis Recebidos de Pessoa Física” e as deduções legais, como o Livro Caixa e a contribuição previdenciária.

Escolha do regime de tributação

Ao final da declaração, o sistema da Receita apresentará dois modelos de tributação: o simplificado, que aplica um desconto padrão de 20% sobre os rendimentos, e o completo, que considera todas as deduções legais informadas.

Para advogados que possuem muitas despesas dedutíveis, o modelo completo geralmente é mais vantajoso. Já quem não tem muitos gastos ou não registra o Livro Caixa pode se beneficiar do modelo simplificado. O próprio programa indica qual dos dois resulta em menor imposto a pagar ou maior restituição.

Entrega da declaração

Depois de revisar cuidadosamente todas as informações, o advogado deve transmitir a declaração à Receita Federal até o prazo estipulado (geralmente, o final de abril).

A entrega pode ser feita pelo programa no computador, pelo app “Meu Imposto de Renda” ou pelo site da Receita. Caso haja imposto a pagar, é possível dividir em até 8 cotas mensais.

Atrasos na entrega resultam em multa, por isso é essencial não deixar para a última hora e garantir que todos os dados estejam corretos.

Qual o prazo para declarar o Imposto de Renda como advogado autônomo?

O prazo para declarar o Imposto de Renda como advogado autônomo segue o calendário da Receita Federal para pessoas físicas.

Geralmente, a declaração deve ser entregue entre o início de março e o final de abril de cada ano, referente aos rendimentos obtidos no ano anterior. Por exemplo, os rendimentos de 2024 devem ser declarados entre março e abril de 2025. É importante acompanhar o site da Receita Federal, pois o prazo exato pode variar a cada ano.

Quais as penalidades por não declarar o Imposto de Renda como advogado autônomo?

Caso o advogado autônomo não entregue a declaração dentro do prazo, estará sujeito a uma multa mínima de R$ 165,74, podendo chegar a 20% do imposto devido.

Além disso, deixar de declarar pode acarretar restrições no CPF, o que impacta diretamente em operações bancárias, financiamentos, emissão de passaporte e até a inscrição em concursos públicos. Se houver imposto a pagar e ele não for quitado, também incidem juros e correção monetária sobre o valor em atraso.

Conclusão

Declarar o Imposto de Renda corretamente é uma obrigação fundamental para qualquer advogado autônomo. Além de evitar problemas com a Receita Federal, uma declaração bem feita também pode resultar em uma significativa redução da carga tributária.

Portanto, organizar seus rendimentos, despesas e contribuições é essencial para garantir que você esteja em conformidade com as obrigações fiscais e aproveite todos os benefícios disponíveis, como as deduções e os regimes tributários mais vantajosos.

Contudo, sabemos que o dia a dia de um advogado autônomo já envolve diversas responsabilidades, desde o atendimento aos clientes até a gestão do escritório. Por isso, contar com ferramentas que automatizam e facilitam o processo de apuração e declaração do Imposto de Renda pode fazer toda a diferença.

O ADVBOX oferece um sistema completo de gestão fiscal, financeira e administrativa, ideal para advogados que buscam uma solução eficiente e prática para controlar todos os aspectos de sua profissão, incluindo a parte tributária. Experimente gratuitamente e desenvolva seu escritório.